Блог им. yakosmos |Дивидендная копилка

- 07 октября 2025, 23:19

- |

Подбил что пока получилось по дивидендам в этом году:

09.01.2025 Северсталь +6914,72

22.01.2025 Татнефть-п +8094,65

26.01.2025 Роснефть +18272,25

02.02.2025 Астра +98,72

01.05.2025 Яндекс +2088

12.05.2025 БСПБ +5430,2

23.05.2025 Новатэк +6209,45

28.05.2025 Т-Техно +668

18.06.2025 Лукойл 27777

22.06.2025 ФосАгро +1665

26.06.2025 Татнефть-п +20440,95

15.07.2025 Россети ЦП +11359,9

18.07.2025 Россети ЛЭ-п +12417,77

23.07.2025 Газпром нефть +10889,6

23.07.2025 Россети Волга +4120

23.07.2025 МТС +20027

25.07.2025 ВТБ +10801,4

28.07.2025 Т-Технологии +718

29.07.2025 МосБиржа +11585,1

29.07.2025 Башнефть-п +12816

31.07.2025 Аэрофлот +3483,5

01.08.2025 Сургутнефтегаз-п +32545

01.08.2025 Транснефть-п +19052,5

04.08.2025 Сбербанк +29420,80

05.08.2025 Роснефть +7665

05.08.2025 Сбербанк-п +29724,20

28.08.2025 Ростелекоп-п +8560,50

03.10.2025 Хэдханер +608

( Читать дальше )

- комментировать

- 460

- Комментарии ( 3 )

Блог им. yakosmos |Покупаю дивидендные акции в пенсионный портфель - Октябрь 2025

- 06 октября 2025, 09:07

- |

Вот и незаметно наступил октябрь. Несмотря на осеннее солнце, удивительно безветренную и сухую погоду, опустившийся столбик термометра подсказывает о приближении зимы и холодов. Единственное, что радует, хотя уже и совсем не так, как в детстве — это приближение нового года, некого рубежа, который хоть и ничего не изменит, в какой-то степени дает возможность начать с чистого листа (хотя бы календаря). Но прочь меланхолию, сегодня 1 октября, новый месяц, и это значит, что пришло время инвестировать!

Октябрь 2025 года — это уже 106 сто шестой месяц (9-й год) моего регулярного ежемесячного инвестирования на фондовом рынке, большую часть которого я веду в «прямом эфире».

Если вы присоединились к каналу не так давно, и видите записки сумасшедшего мой традиционный месячный отчёт о покупках впервые, может также прочесть небольшой рассказ обо мне и, немного более подробно узнать о чём этот канал.

Если попытаться рассказать ещё более коротко, то каждый месяц, я инвестирую в акции российских компаний (преимущественно дивидендных) одинаковую сумму — 33333р (400к в год). Все дивиденды пока реинвестирую для достижения эффекта сложного процента. По плану, к 42 годам я собираюсь достичь дивидендной пенсии (сейчас мне 40, и впереди осталось чуть более 2 лет).

( Читать дальше )

Блог им. yakosmos |Как там студия

- 04 октября 2025, 10:32

- |

Давно не рассказывал про нашу строящуюся студию. Собственно и рассказывать там особенно не о чем, и сильно надоедать не люблю. Но коллега попросила рассказать, по этому — делюсь радостью.

Итак, дом близок к завершению, заканчивается внешняя отделка. Возможно когда я это пишу, она уже завершена, потому что заезжал на прошлой неделе. Мой опыт в строительстве (в юности успел поработать на стройке), подсказывает, что внутри уже тоже практически все готово.

Остаётся только облагородить придомовую территорию, сдать дом проверяющим инстанциям, устранить последние косяки, и можно выдавать ключи. Думаю очень скоро справятся. А ориентировочный срок планируемой сдачи, мне обозначался как декабрь 2025.

В принципе, я не тороплюсь. Мне очень комфортно и не напряжно, платить траншевую ипотеку по 3729 рублей до приемки квартиры. Так что, наверное, буду тянуть с этим сколько возможно, если дом сдадут слишком рано.

( Читать дальше )

Блог им. yakosmos |Недвижимость или акции

- 30 сентября 2025, 08:56

- |

Давно не выносил в канал, ответы на вопросы из чата, но тут имеет смысл, поскольку вопрос довольно частый, и я время от времени, сам себе его задаю. Итак, недвижимость или акции?

Вначале по существу вопроса. Да, я инвестирую в акции на российском фондовом рынке уже девятый год, ежемесячно, по 33333 рубля (вот пример последних покупок). И да, крайний раз я показывал свой портфель акций, стоимость на тот момент составляла ~5100 т.р. Дивиденды за прошлый год действительно составили 431,5 т.р. И как ни прискорбно, уже почти очевидно, что в этом году, дивидендов будет меньше.

Понимаю, что результаты моего инвестирования в акции российских компаний, не слишком впечатляют. Но я и не стремился никого впечатлить, и уж тем более агитировать на покупку акций. Я просто показываю то что делаю много лет подряд.

И тем не менее, сам я не считаю свои результаты слишком плохими. Так или иначе, за 8,5 лет сохранено и скоплено почти 5 миллионов рублей. При чем в активах, по логике, защищенных от инфляции. Уже сейчас этот портфель дает пусть и не очень стабильный, но вполне приличный пассивный доход, который в случае необходимости, может поддерживать меня (или мою семью), в случае непредвиденных обстоятельств. Фактически, за это время, создана альтернатива госпенсии, на всю оставшуюся жизнь.

( Читать дальше )

Блог им. yakosmos |Топ-10 облигаций с высокой доходностью

- 25 сентября 2025, 10:04

- |

Знаю, что многие из коллег в последние годы сильно увлеклись долговыми инструментами. Сам я, пока, несмотря на то, что разменял пятый десяток, считаю себя слишком молодым для облигаций (хотя порой и уже задумываюсь о начале покупок).

Так или иначе, попалась очередная подборка (коих конечно сейчас очень много) из десяти корпоративных облигаций с доходностью выше 17%, от РБК Инвестиции:

в подборку были отобраны эмитенты с кредитным рейтингом компании/выпуска не ниже A-.ru (по национальной шкале агентства НКР), не ниже А- (по национальной шкале АКРА) и/или не ниже ruA- (по национальной шкале «Эксперт РА»);

были взяты выпуски с дюрацией не менее 182 дней и до трех лет с фиксированной купонной доходностью;

доходность и цена указаны согласно данным Мосбиржи как доходность и цена по последней сделке 19 сентября 2025 года;

накопленный купонный доход (НКД) указан на 19 сентября 2025 года.

1. Группа компаний «Самолет», выпуск БО-П11 (СамолетP11)

Доходность: 22,77%

( Читать дальше )

Блог им. yakosmos |Дивидендная пенсия 100000 рублей

- 20 сентября 2025, 12:25

- |

Попались тут на глаза, результаты исследования аналитиков финансового маркетплейса «Банкиру» (помните был такой процветающий портал, я на нём ещё вклады всегда смотрел, до того как он превратился в помойку), которые рассчитали размер необходимого капитала для дивидендной пенсии.

Видимо для наиболее яркого заголовка, взяли красивую круглую цифру дивидендной пенсии в 100 тысяч рублей, но всё же добавили и более реалистичные, для рядового гражданина, варианты: 20 и 40 тысяч рублей. Считали необходимую сумму капитала просто по формуле:

Капитал = Желаемый годовой доход / Средняя годовая дивидендная доходность

В расчетах использовался показатель средней дивидендной доходности российского рынка за последние десять лет — 7%. Но также, исследователи рассмотрели ещё два сценария: пессимистичный с дивидендной доходностью 5%; и оптимистичный — 9%.

И вот что у них получилось:

чтобы получать 20 тыс., при пессимистичном сценарии необходимо вложить в акции 4,8 млн, в базовом сценарии — 3,4 млн, в оптимистичном — 2,7 млн;

( Читать дальше )

Блог им. yakosmos |15 эмоциональных состояний трейдера

- 18 сентября 2025, 10:07

- |

Почти ничего в этом мире не меняется. Если вы видите вокруг эйфорию, и из каждого утюга призывают покупать акции, то значит, рынок недалеко от обвала.

Когда, напротив, кругом скептицизм, уныние и гнев, вероятно, рынок проходит свои нижние точки.

Конечно, распознать это всё не так и просто, но как минимум несколько раз, я видел на рынке настоящую эйфорию. Помню как и сам, смотрел на свой портфель, и довольно улыбался, мол: «какой я молодец, все правильно сделал, а не вложить ли в эти самые акции побольше! ))». Что следовало за эйфорией, думаю всем понятно.

… хотя временной лаг присутствовал и между эйфорией и обвалом, предсказать рост, наверное ещё более сложно. Как бы не было плохо, всегда есть куда ещё падать. И хотя мозгами понимаешь, что акции весьма дешевы, всё то же серое вещество подсказывает, что такое положение дел, может длиться ещё довольно долго. Как и то, что всё может измениться в один миг.

Это были просто мысли, выплеснутые на бумагу. Без всякой эмоциональной окраски! А где мы сейчас находимся, на этих качелях, вы можете попытаться угадать самостоятельно.

( Читать дальше )

Блог им. yakosmos |Реинвестировал дивиденды

- 16 сентября 2025, 09:41

- |

В конце прошлой неделе реинвестировал оставшуюся часть дивидендов, полученных этим летом. Средств в моём портфеле оставалось не много, всего чуть более 48 тысяч рублей, которые я и предпочёл распределить на этой небольшой свистопляски с недоопущенной ставкой, и очередных словесных интервенциях заокеанского деда.

Приобретал акции следующих компаний:

Алроса

Аэрофлот

Газпром

Лукойл

ММК

НЛМК

Норникель

Сбербанк

Т-Техно

ФосАгро

Хэдхантер

Не то что бы это был какой-то оптимальный набор, но это и не ежемесячное распределение средств. Дивиденды я всегда реинвестирую с какой то большей легкостью, и позволяю себе несколько больший риск.

Не исключаю также, что опять немного поторопился с покупками, но будущего мы, увы, не знаем, так что — получилось, как получилось. По моему скромному мнению, акции наших компаний, довольно сильно недооценены, так что беру я их с большим удовольствием.

Кроме того, на случай наступления действительно глобальных распродаж, у меня всегда приготовлены ещё средства, так что и это не станет сильной проблемой. В целом, почти всегда и во всем, в жизни, стараюсь быть готовым к любому исходу. Но это уже другая, весьма обширная тема.

( Читать дальше )

Блог им. yakosmos |Мой дивидендный портфель (105 месяцев инвестирования)

- 12 сентября 2025, 10:33

- |

Мой инвестиционный дивидендный портфель по состоянию на 10.09.2025.

Лукойл 7,76% ср. 5536р

Татнефть-п 6,73% ср. 516р

Сбербанк-п 5,80% ср. 218р

Сбербанк 5,75% ср. 222р

Роснефть 5,50% ср. 437р

Газпром 4,66% ср. 198р

Газпром нефть 4,63% ср. 445р

Новатэк 4,14% ср. 1147р

Норникель 4,09% ср. 151р

Сургутнефтегаз-п 4,00% ср. 38р

ФосАгро 3,80% ср. 5812р

Северсталь 3,38% ср. 1117р

Транснефть-п 3,26% ср. 1266р

Россети ЛенЭн-п 2,86% ср. 127р

МТС 2,80% ср. 271р

Россети ЦП 2,57% ср. 0,27р

Яндекс 2,48% ср. 3774р

ММК 2,05% ср. 42,1р

НЛМК 2,04% ср. 165,4р

Башнефть-п 1,99% ср. 1263р

Ростелеком-п 1,96% ср. 62,9р

Мосбиржа 1,83% ср. 104,05р

Алроса 1,81% ср. 67,3р

Банк СПБ 1,80% ср. 364р

Т-технологии 1,72% ср. 2616р

Россети Волга 1,51% ср. 0,091р

Аэрофлот 1,24% ср. 70,5р

Распадская 1,03% ср. 183р

ВТБ 0,71% ср. 162р

Россети 0,71% ср. 0,14р

Мечел-п 0,62% ср. 132р

( Читать дальше )

Блог им. yakosmos |Мои предстоящие дивиденды

- 11 сентября 2025, 17:58

- |

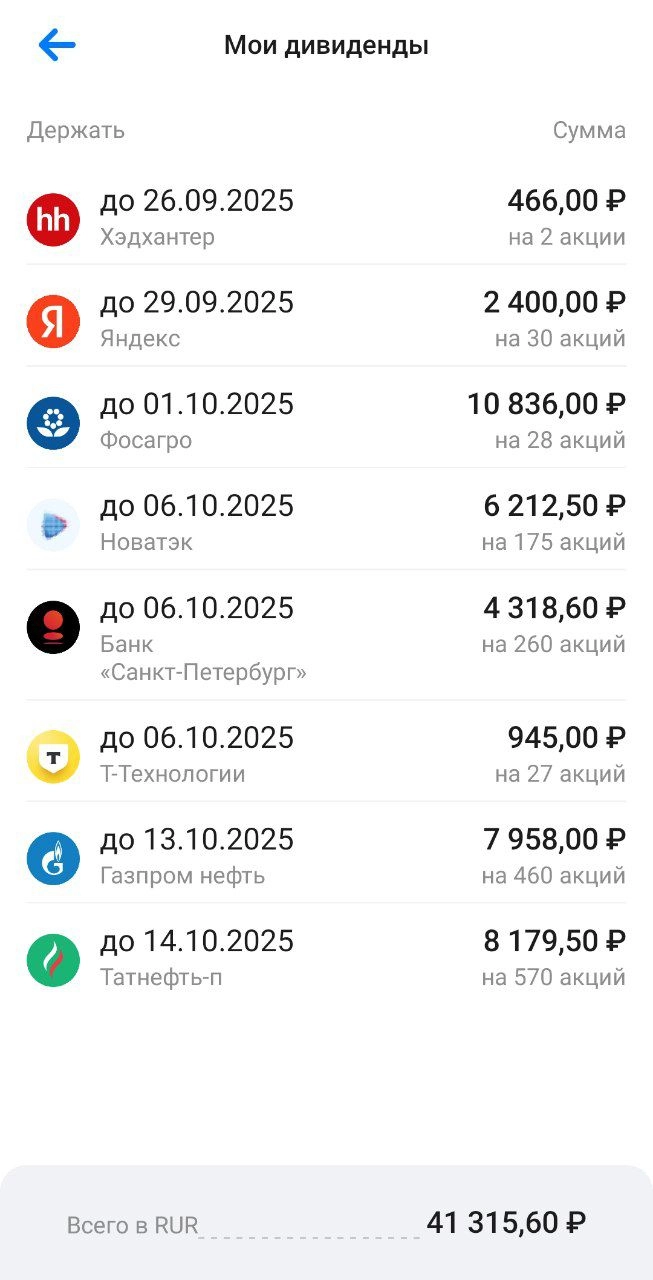

Решил полюбопытствовать, на что могу рассчитывать по дивидендам в ближайшем будущем. Для этого заглянул в приложении «Мои инвестиции», в раздел «Мои дивиденды».

На данный момент, исходя из объявленных компаниями рекомендаций, и моего портфеля, вырисовывается +41315 рублей. Это конечно не много, но с учетом уже полученных дивидендов (314410 + 8560 рублей) может составить вполне внушительную сумму.

Однако, это всё ещё недостаточно, чтобы обогнать результат прошлого года, когда я получил аж 431 тысячу рублей дивидендов. И это при том, что в этом году, я уже закинул ещё 300000 рублей ежемесячными пополнениями, и почти все полученные в этом же году дивиденды уже были реинвестированы снова, преимущественно, в дивидендные бумаги.

Такая вот метаморфоза.

09.09.2025 Станислав Райт — Русский Инвестор

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс